Die BAY Investment Aktienselektionsstrategie basiert auf einem firmeneigenen Multi-Faktoren-Modell, dass in seinen Grundzügen von Dr. Yoon schon in der zweiten Hälfte der 90er Jahre entwickelt wurde und seit dem erfolgreich eingesetzt wird. Unser Ziel ist es, wie in der Vergangenheit auch zukünftig eine "beständige" Outperformance für unsere Mandanten zu erzielen. Der Mehrertrag - nach Abzug aller Kosten - ist nicht auf bestimmte Marktphasen (Auf- oder Abwärtsbewegungen) beschränkt, sondern stellt sich über verschiedene Marktzyklen ein. Dabei werden die eingegangenen und mit dem Kunden besprochenen, aktiven Risiken systematisch und fortlaufend kontrolliert.

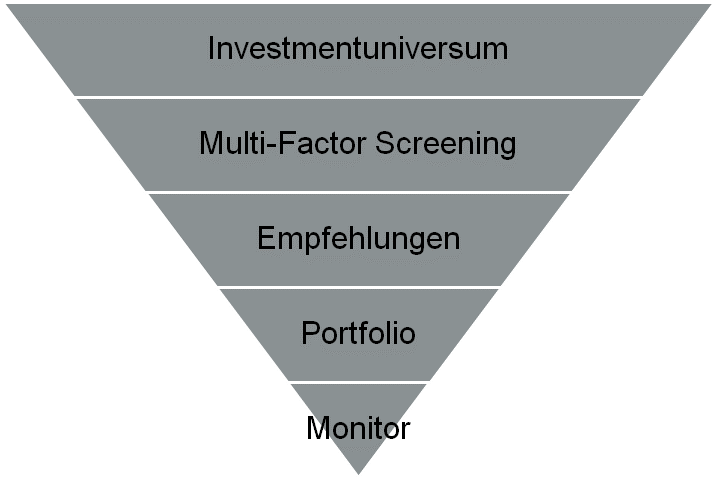

Konzeptionell handelt es sich weder um einen Value- noch um einen Growth-Ansatz, sondern es werden verschiedene (Multi-Factor-Scoring), für die zukünftige Einzelaktienperformance relevante Faktoren fundamental identifiziert und ihre zu erwartende Performancewirkung quantifiziert ("fundamental quantitativer" Anlagestil zur Aktienselektion). Das dazu nötige "fundamental quantitative" Research wird systematisch und regelmäßig - mindestens einmal im Monat - durchgeführt. Es "diskriminiert" alle Einzeltitel der betrachteten Aktienuniversen nach (Out-) Performancerichtung und -stärke

Unser Hauptinvestmentuniversum sind die westlichen Industriestaaten (Europa/ Eurozone, USA, Japan). Hier liegt eine genügend gute Informationsqualität über die relevanten Unternehmens- und Marktdaten vor und außerdem ist die Marktliquidität für die meisten Titel gegeben. Nach dem Gesetzt des aktiven Managements analysieren wir die gesamte Bandbreite des Anlageuniversums und streuen unsere aktiven Positionen so breit wie nötig und möglich. Gleichwohl kann die konkrete Benchmark weitestgehend nach den individuellen Vorstellungen des Investors gewählt werden - wichtig ist nur, dass das investierbare Anlageuniversum breit genug ist. Im Ergebnis wird unser Anlagebaustein "Aktienselektion" sehr flexibel einsetzbar: für die unterschiedlichsten individuellen Benchmarks mit kundenspezifischen Abweichungstoleranzen.

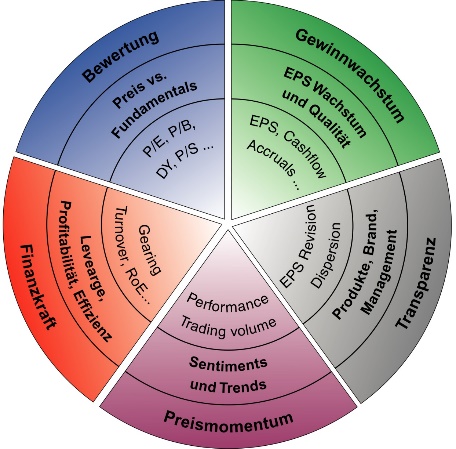

Das Modell beruht sowohl auf Marktinformationen als auch auf Bilanzinformationen von verschiedenen Datenanbietern, die entsprechend unseres Fünf-Faktoren-Modell klassifiziert werden. Jeder Faktor für sich beinhaltet wieder verschiedene Unterfaktoren, was die Informationsquellen vertieft wie diversifiziert und somit die Performance letztendlich stabilisiert. Weil jeder Markt seine eigenen Bilanzierungsregeln und Berichtsanforderungen hat, kann die genaue Definition jedes Faktors als Performancetreiber von Land zu Land zwar unterschiedlich ausfallen. Trotzdem wenden wir für alle Aktienuniversen grundsätzlich fünf wirklich unterschiedlich wirkende Performancetreiber an.

Portfoliokonstruktion und Risikokontrolle

Letztlich zählt für den Anleger die Performance nach Kosten.

Auf der Basis von fundamentalen Anlageideen und quantitativen Bewertungsverfahren muss das Gesamtportfolio letztlich so zusammengestellt werden, dass