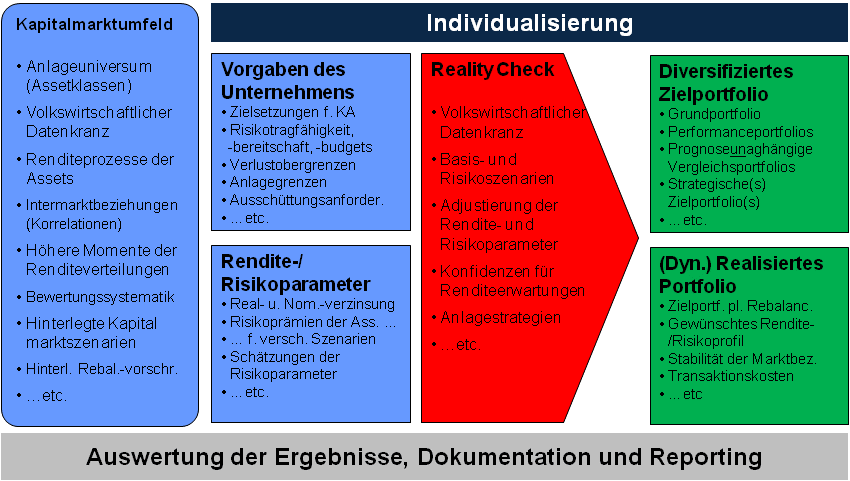

Der "fundamental quantitative" Anlagestil von BAY Investment ist als zusammenhängender Prozess organisiert. Die Stufen dieses Prozesses -

bauen aufeinander auf und verwenden systematisch miteinander verzahnte quantitative Hilfsmodule. Alle Anlageprodukte stützen sich auf "fundamental quantitative" Verfahren, deren Ergebnisse fortlaufend und regelmäßig auf ihre aktuelle Aussagekraft hinterfragt werden ("Reality Checks") bevor sie für die Portfoliozusammenstellung verwertet werden.

Die Systematik des Anlageprozesses wird inhaltlich und hinsichtlich der Ablaufeffizienz dadurch hergestellt, dass er in verschiedenen Baustein (Module) zerlegt wird.

Für die einzelnen Anlageprodukte werden die zugrunde liegenden fundamental quantitativen Verfahren beschrieben. Das Ergebnis dieser Verfahren sind regelmäßig Einschätzungen von Assets über deren erwartete Performance, die anschließend in die Portfoliokonstruktion für das betreffende Anlageprodukt einfließen. Die bezieht sich sowohl auf das Gesamtportfolio als auch auf die Einzelpositionen für die Prüfung der Anlagegrenzen. Die Performancemessung ist an eine unabhängige Stelle ausgelagert. Die Risikokontrolle und Performancemessung wird zum besseren Verständnis durch eigene Berechnungen ergänzt.

Bei aller Systematik wird der Anlageprozess an den individuellen Anforderungen und Spezifika der Anleger ausgerichtet. Die Zielsetzungen für die Kapitalanlage müssen natürlich zu den speziellen finanzwirtschaftlichen Gegebenheiten der Anleger passen - möglicherweise wird eine Mindestrendite vorgegeben oder es soll eine Verlustobergrenze für ein Fiskaljahr eingehalten oder bestimmte Ausschüttungsziele erreicht werden. Das Reporting für den Anleger beginnt stets mit dem vereinbarten "Anlageprofil", das das Anlageziel, das investierbare Anlageuniversum, sowie die mit dem Anleger vereinbarten Anlagerestriktionen dokumentiert. Es schließt sich eine detaillierte Berichterstattung über die eingegangenen Positionen, ihren anlagepolitischen Begründungshintergrund und ihre Performancewirkungen an und endet mit einem anlagepolitischen Ausblick für das betreffende Anlageprodukt.

Die Erfahrung zeigt, dass der fundamental quantitative Anlagestil sich als außerordentlich flexibel erweist. Wegen der systematischen Unterlegung dieser einzelnen Prozessstufen mit quantitativen Analysen fällt es relativ leicht, die einzelnen Anlageprodukte ganz nach dem Wunsch des Anlegers miteinander zu kombinieren (Flexibilität). Die Anwendung der quantitativen Bausteine hängt nicht von der Höhe des verwalteten Vermögens ab, kann also für "kleine" genauso wie für "große" Portfolios eingesetzt werden. Wir bieten auch selektiv einzelnen Anleger an, sie individuell zu unterstützen, ihrem Entscheidungsprozess für die Kapitalanlage aus- bzw. aufbauen und gleichzeitig aufsichtskonform zu gestalten.